La revocatoria delle rimesse bancarie: aspetti pratici

di Giuseppe Rebecca

commercialistatelematico.com - 8 luglio 2020

La revocatoria delle rimesse bancarie è un istituto a nostro avviso colpevolmente trascurato, oggigiorno. E' ben vero che, aver ridotto il termine di riferimento da un anno a sei mesi con la riforma del 2005, l'ha di fatto depotenziata, ma la revocatoria delle rimesse bancarie ben può trovare applicazione soprattutto nei casi di consecuzione delle procedure.

Qui esaminiamo degli aspetti pratici, concreti, per lo più non trattati da altri. Oggi la questione è trattata da due articoli della legge fallimentare, l'art. 67 e e l'art. 70 della legge fallimentare. In pratica però si applica quasi sempre ed esclusivamente il risultato che deriva dall'applicazione dell'art. 70, come chi si occupa della materia sicuramente ha avuto modo di riscontrare, nella pratica.

Nel periodo di provata conoscenza dello stato di insolvenza, l'art. 67 legge fallimentare prevede la possibilità di intraprendere l'azione revocatoria delle rimesse bancarie che hanno ridotto l'esposizione in misura consistente (con la prossima riforma, parrebbe che la consistenza sia espunta) e durevole, mentre il successivo art. 70 prevede che l'importo revocabile sia pari alla differenza tra la massima esposizione del periodo e il saldo finale, al momento del fallimento.

In estrema sintesi questa è la situazione oggi, ante riforma (che entrerà in vigore l'I settembre 2021, almeno per il momento), trascurando aspetti particolari di limitato impatto.

Dimostrazione pratica della prevalenza dell'art. 70 sull'art. 67 legge fallimentare

Diamo una dimostrazione grafica dell'assunto da noi sempre sostenuto, e cioè che gli importi revocabili ex art. 70 legge fallimentare (il cosiddetto "rientro") sono in linea di massima inferiori o al massimo uguali di norma, mai superiori ai conteggi effettuati in base all'art. 67 legge fallimentare, qualsiasi sia l'impostazione data, tra quelle possibili.

Ciò comunque, con una evidente limitazione, qualora il rientro fosse consistente, se la percentuale di consistenza fosse determinata in una percentuale elevata (ad esempio 10%), ecco che rimesse superiori a tale entità parrebbero difficilmente esistenti, o comunque molto limitate, peraltro a fronte di un sicuro rientro, in astratto revocabile.

Questo è un aspetto, semplice e chiaro, che la dottrina non ha ancora fatto proprio. Con l'applicazione pratica della normativa emerge però in tutta la sua evidenza e, se vogliamo, semplicità. E questo aspetto si ripresenta necessariamente anche nella nuova riforma anche se, come sembra, in base alla bozza di correttivo nota, non si farà più riferimento alle rimesse consistenti, ma solo a quelle durevoli; invariata la struttura di calcolo delle rimesse revocabili, comunque.

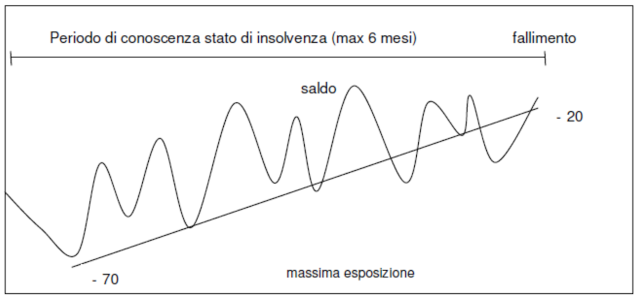

Diamo anche una dimostrazione grafica. Con la retta si uniscono i due saldi di riferimento dell'art. 70 legge fallimentare con il rientro determinato appunto come differenza tra saldo al momento del fallimento e la maggiore esposizione nel periodo di conoscenza dello stato di insolvenza. Con la linea ondulata si illustra il saldo debitore che deriva dalla serie delle rimesse e degli addebiti. Ovviamente la serie può essere più o meno mossa, ma nella sostanza l'andamento sarà sempre più o meno lo stesso.

Questo il grafico:

Ora, appare pacifico che il rientro ex art. 70 legge fallimentare è, nel caso specifico, di 50, dato dalla differenza tra -70 e -20.

Le rimesse che hanno ridotto l'esposizione in maniera consistente e durevole trovano riscontro nella linea curva. Possono essere tutte o solo una parte delle rimesse, questo non è importante.

Ma ad ogni buon conto resta il fatto che la sommatoria dei movimenti è sempre sicuramente e necessariamente superiore al dislivello evidenziato dalla retta; ciò ovviamente salvo esclusioni sulla base di percentuali elevate di consistenza. Pertanto sono da considerare tutte le linee che dal punto più basso arrivano di volta in volta al punto più alto. Non importa, come detto, che siano tutte o solo parte. È in ogni caso pacifico che gli importi che ne risulteranno saranno sempre superiori a quanto evidenziato dalla linea retta. Il disegno illustra chiaramente l'assunto.

Check list del curatore per la revocatoria fallimentare delle rimesse bancarie

Formuliamo anche una pratica check list di lavoro, per il curatore; si prevedono i seguenti diversi punti:

- verificare la conoscenza dello stato di insolvenza da parte della banca;

- per ogni banca: esame del!'e/c dell'ultimo anno, copia affidamenti, copia produzione effetti, documenti in generale;

- posto che sia verificata la conoscenza dello stato di insolvenza, calcolare la differenza tra il massimo saldo a debito e il saldo finale in base al saldo disponibile (in presenza di foglio e/o di anticipi export, tenerne conto). Quindi calcolare il limite massimo revocabile.Periodo di riferimento 6 mesi a ritroso dalla dichiarazione di fallimento (con la riforma), dalla domanda di liquidazione giudiziale;

- saldo finale da considerare quello ammesso allo stato passivo. Verificare questione addebiti interessi e competenze;

- posto che ci sia comunque un rientro, accertare l'esistenza di più rimesse che hanno ridotto in modo consistente e durevole (dalla riforma, probabilmente solo durevole) l'esposizione. Fare i conteggi con più opzioni,

- quanto agli importi: 5% o 10% del rientro o meglio una o più cifre fisse,

- quanto al tempo: 5 o 10 giorni senza movimenti significativi, applicabile il metodo FIFO agli addebiti.

- verifica operatività cessione dei crediti (se notificati o meno al debitore ceduto) e anticipi su fatture. Ove si sia in presenza di modalità non consuete, il periodo revocabile diventa di 1 anno

Il saldo di riferimento per una azione revocatoria fallimentare delle rimesse

Trattiamo qui una questione pratica molto importante, che si ripropone in ogni azione revocatoria delle rimesse bancarie, e riguarda la determinazione del saldo del conto corrente al momento del fallimento. Si tratta di un particolare aspetto molto importante, anche ai fini pratici, ancorché non ci risulti ad oggi essere stato sollevato da alcuno.

Come è notorio, l'importo revocabile è dato dalla differenza tra la maggiore esposizione del periodo e l'ammontare residuo della posizione al momento del fallimento. Ma quale sarà il saldo al momento della dichiarazione di fallimento cui fare riferimento?

Si tratta appunto di una questione che non ci pare sia già stata approfondita. Di primo acchito, tutti, si è portati a considerare il saldo che risulta dall'Estratto Conto alla data del fallimento. Più correttamente andrebbe considerato il saldo che è stato oggetto o sarà oggetto di ammissione allo stato passivo. Quello sarà ¡I saldo da considerare, salvo peraltro, quanto si dirà appresso. Appare infatti ovvio che se degli importi dovessero essere esclusi dal saldo, ai fini dell'ammissione al passivo, quello stesso saldo andrà considerato ai fini della revocatoria.

Non è infatti razionalmente sostenibile l'ipotesi di poter considerare due saldi diversi, quello dell'estratto conto e quello dell'ammissione; unico dovrà essere tale importo, salvo la verifica dell'addebito delle competenze. Qualora poi l'azione revocatoria fosse iniziata prima della definitiva ammissione al passivo della banca, si potrà sempre variare il saldo finale oggetto di citazione. Non risulta però che questo sia l'atteggiamento seguito, sembrando più semplicistico il riferimento all'estratto conto, come si è detto. Ma c'è dell'altro, e qui vorremmo proprio analizzare questo ulteriore aspetto: in particolare ci si riferisce agli addebiti di interessi e di competenze.

Vanno ad incrementare tout court il saldo finale?

Inizialmente pensavamo di si, come sembrerebbe normale. La norma parla di "ammontare residuo delle pretese alla data in cui si è aperto il concorso", dato finora inteso come saldo al momento del fallimento, e se la banca ha addebitato interessi e competenze, si considererà il saldo che ne risulta. Ma non ne saremmo del tutto sicuri.

Una esemplificazione pratica può essere di ausilio per introdurre il tema.

Esempio

Si ipotizza il seguente caso, volutamente esasperato:

- maggiore esposizione del periodo 100

- addebito di interessi e commissioni qualche giorno prima del fallimento 50

- esposizione al momento del fallimento 100

Applicando l'art. 70 legge fallimentare, cosa risulta come importo revocabile? La risposta immediata è: Zero, appunto, dato da 100-100. Ma la risposta non ci convince.

Infatti, la banca, addebitando le competenze, è come se si fosse pagata, ai fini della revocatoria. Prima dell'addebito il rientro era evidente, era appunto di 50. E fino a quel giorno, quello era il rientro. Se si addebitano le competenze, può essere logico che si azzeri o comunque si riduca il rientro?

Così facendo la banca sarebbe trattata come un qualsiasi fornitore, i cui pagamenti nei normali termini d'uso non sono revocabili. Ed allora, volendo equiparare le due situazioni, si potrebbe arrivare a queste considerazioni: se gli interessi sono stati addebitati normalmente nei normali termini d'uso, alle consuete scadenze trimestrali, nulla quaestio. Qualora invece fossero stati oggetto di un addebito non consueto, ad esempio alla chiusura del conto o comunque in via anticipata, ecco allora che probabilmente l'addebito non dovrebbe essere considerato.

Ma a questo punto il discorso può allargarsi. E tutti gli addebiti precedenti, è giusto considerarli? Diremmo di si, anche se qualche problematica potrebbe emergere pure per tali addebiti. Il punto merita comunque un approfondimento, che vorremmo stimolare.

Torniamo al caso analizzato. Per effetto di un addebito di competenze, l'istituto di credito ottiene un miglioramento della sua posizione ai finì della revocatoria. E questo in effetti parrebbe stridere. Del resto, se si cambia il riferimento, se si considera l'art. 67 legge fallimentare e le rimesse, le stesse sono considerate solo se consistenti e durevoli. Quanto alla consistenza, se l'addebito successivo riduce l'ammontare delle rimesse ad un importo inferiore alla consistenza, le stesse non saranno revocabili. Nel caso dell'addebito di interessi, consistenti, la rimessa che li copre non sarà revocabile.

Quindi la banca è considerata come un altro fornitore, in questo caso. Ma nel caso specifico del c/c, c'è l'art. 70 legge fallimentare, che riguarda appunto i rapporti bancari, cioè i rapporti continuativi. Ciò significa che si tratta di un rapporto diverso da quello che caratterizza i fornitori. Ma se per l'art. 67 legge fallimentare la compensazione ha una logica, con l'art. 70 legge fallimentare questa viene a mancare. Infatti, non può dipendere dal comportamento della banca, se abbia addebitato o meno gli interessi, la determinazione dell'importo revocabile.

Letteralmente l'art. 70 legge fallimentare non pone particolari specificazioni, riferendosi semplicemente al saldo al momento del fallimento, ma a nostro avviso questo saldo dovrebbe essere ricalcolato, proprio per eliminare gli effetti di possibili addebiti effettuati dalla banca per varie competenze o interessi. Non sarebbe infatti razionale far dipendere una riduzione degli importi revocabili da un addebito di interessi.

E ciò creerebbe anche disparità di trattamento, tra banche che hanno addebitato gli interessi e altre che non lo hanno fatto. Del resto, qualora la banca avesse girato il conto a sofferenza, il saldo del c/c normale sarebbe appunto zero. Non per questo qualcuno pensa di essere autorizzato a considerare quale saldo il saldo zero causato dal passaggio a sofferenza. Ma in realtà dovrà considerarsi invece il saldo che è stato oggetto o sarà oggetto di ammissione allo stato passivo.

Quello sarà il saldo, salvo la questione degli addebiti di interessi e competenze. E se il conto è stato movimentato da addebiti di interessi e competenze, si potranno considerare solo se avvenuti nella scadenza consueta. Ove si trattasse di addebiti anticipati, essendo nella fattispecie validamente applicabile a nostro avviso anche il requisito dei normali termini d'uso, il saldo da considerare sarà quello ante addebito.

Il che equivale a considerare revocabile il pagamento, con la differenza però che sarebbe considerato in moneta piena, non concorsuale. Questa problematica, come già anticipato, non ci risulta ancora trattata né dalla dottrina né dalla giurisprudenza.

Conclusione

Abbiamo qui analizzato degli aspetti pratico-operativi che riguardano ogni azione revocatoria delle rimesse bancarie. Si tratta di aspetti per lo più trascurati dalla dottrina, oltre che dalla giurisprudenza, nonostante il loro importante impatto nei conteggi che ne derivano. Sia per un approfondimento di queste analisi, sia per un esame più completo della fattispecie, con particolare riferimento a tutta la giurisprudenza in materia (oltre 70 sentenze, alcune anche di Cassazione) si rimanda al nostro testo appena uscito, per i tipi della Maggioli, La revocatoria delle rimesse bancarie. Istituto vintage o con nuova vita?