Risoluzione del contratto di vendita con riserva di proprietà

di Giuseppe Rebecca e Francesco Vencato

Contabilita' Finanza e Controllo, N. 10/2004

Inquadramento giuridico del contratto di vendita con riserva di proprietà

All’interno della disciplina generale della compravendita troviamo, tra le diverse tipologie contrattuali, il modello della vendita con patto di riservato dominio. Con questo tipo di contratto il compratore acquista la proprietà della cosa con il pagamento dell’ultima rata di prezzo, pur avendo immediatamente il godimento della cosa e assumendosene i rischi fin dal momento della consegna (art. 1523 cod. civ.).

L’accordo di “riservato dominio” deve essere manifestato in via esplicita, poiché la mera rateizzazione del prezzo non vale a impedire la produzione immediata dell’effetto traslativo.[1] Si tratta dunque di una fattispecie contrattuale per cui al venditore viene riconosciuta la conservazione del diritto di proprietà quale garanzia per la dilazione del prezzo concessa alla controparte.

A tali aspetti si aggiungono le disposizioni di cui agli artt. 1525 e 1526 cod. civ. La prima, rubricata “Inadempimento del compratore”, pone un limite al di sotto del quale non può essere prevista la risoluzione del contratto per inadempimento del soggetto acquirente, nel senso che il mancato pagamento di una rata che non superi l’ottava parte del prezzo non dà luogo alla risoluzione del contratto. L’art. 1526 cod. civ. regola la risoluzione vera e propria, la quale può essere prevista mediante clausola esplicita o rimessa alla facoltà del soggetto venditore: in entrambi i casi deve essere superato il limite di cui all’art. 1525 cod. civ.

Il contratto ha trovato ampia diffusione nella pratica per effetto delle agevolazioni concesse dalla cosiddetta “legge Sabatini”.

In questo articolo tratteremo della risoluzione del contratto, esaminandone gli aspetti contabili e fiscali; si tratta di un argomento trascurato dalla dottrina e dalla pratica.

Momento patologico: la risoluzione

Nella disciplina del contralto di vendita con riserva di proprietà, la risoluzione del contratto per inadempimento del soggetto acquirente è trattata dall’art. 1526 cod. civ.

Questa fattispecie si realizza se il mancato pagamento di una rata eccede» l’ottava parte del prezzo del bone di cui all’oggetto del contratto. Deve essere superato perciò tale limite; in caso contrario, il compratore conserva il beneficio del termine relativamente alle rate successive. Qualora si verifichi la risoluzione della compravendita con riservato dominio, si presentano diverse conseguenze, ognuna delle quali caratterizzala da differenti riflessi contabili e fiscali. Gli aspetti riguardano:

1. la restituzione del bene al venditore;

2. la restituzione delle rate riscosse, la determinazione del compenso per l’uso del bene e del risarcimento del danno. Sotto l’aspetto tributario, non può esserefatta tout court la compensazione fra la restituzione delle rate riscosse, l’equo compenso per l’uso del bene e il risarcimento del danno. L’equo compenso andrà fatturato a parte e sarà assoggettalo a IVA, mentre il risarcimento del danno ne sarà escluso. Nella pratica, peraltro, spesso accade che la risoluzione trovi conclusione con la semplice restituzione del bene, senza alcun ulteriore pagamento o conteggio.

Restituzione del bene al venditore: problematiche IVA

Il primo passaggio dopo la risoluzione del contratto è ovviamente la restituzione del bene al suo proprietario e cioè al soggetto cedente; si applica alla lettera quanto disposto dagli artt. 1523 e seguenti cod. civ.. Dal punto di vista giuridico, nulla quaestio. L'operazione di restituzione pone invece delle problematiche fiscali. Ci si chiede, tra l'altro, se possano esservi differenze ove il bene sia restituito entro un anno dalla consegna, rispetto al caso in cui lo stesso ritorni al venditore dopo un periodo di tempo superiore.

L'art. 26 del DPR. 633/1972, in materia di IVA. prevede, al secondo comma, che, se un'operazione per la quale sia stata emessa fattura successivamente venga meno, in tutto o in parte, in conseguenza anche di risoluzione (oltre ad altre cause ivi elencate), il cedente può emettere una nota dì accredito, con recupero dell'IVA sulla fattura di vendita. Il terzo comma del medesimo articolo integra quanto sopra, stabilendo che «te norme del precedente comma non possono essere applicate dopo il decorso di un anno dalla effettuazione dell'operazione imponibile qualora gli eventi ivi elencati si verifichino in dipendenza di sopravvenuto accordo fra le parti».

Ove si ritenesse applicabile quest'ultimo disposto alla risoluzione del contratto di vendita con riserva di proprietà, non vi potrebbe essere nota di accredito, decorso un anno dalla consegna del bene, bensì solo fattura di vendita da parte del cessionario, con l'applicabilità dell'art. 6 del D.Lgs.471 del 18 dicembre 1997 in caso di mancata emissione. In tale ipotesi la restituzione assume le vesti di una vendita (o rivendita) ai fini dell'imposta, con la conseguente diminuzione della base imponibile rispetto all’ammontare di quest’ultima alla data della fatturazione originaria a causa del decorso del tempo e quindi al naturale logorio subito dal bene.[2]Appare chiaro che la risoluzione per inadempimento dell’acquirente non è cosa concordata con la controparte, a meno di simulazione, dato l’evidente conflitto di interessi. Nel caso, non opera quindi quella limitazione temporale prescritta dal terzo comma dell’art. 26 in materia IVA, dal momento che nella vendita con riserva ili proprietà la risoluzione per mancato pagamento della parte acquirente non si può configurare come una risoluzione consensuale per accordo della parti. Non c’è alcunché di sopravvenuto, poiché la risoluzione dipende da una clausola contrattuale; è sopravvenuto solo il mancato pagamento.[3]La risoluzione rappresenta “un’eventualità” tipica del contratto di vendita con patto di riservato dominio e quindi, qualora si presentasse, non si renderebbe applicabile il terzo comma dell’art. 26, essendo invece attribuita sempre al venditore la facoltà di emettere nota di accredito. In conclusione, nota di accredito sempre, indipendentemente dal tempo intercorso fra la cessione del bene e il momento risolutivo.

La nota di accredito temi conto del valore corrente del bene in quel momento e non ovviamente del valore che risulta dall’originaria fattura di vendita. La registrazione avverrà in un conto del tipo “Resi su vendite”.

Altri conteggi

Ai fini della determinazione delle somme dovute si dovranno determinare l’equo compenso per l’uso della cosa e il risarcimento del danno, da cui detrarre le rate riscosse.

Esaminiamo i vari punti, iniziando da quest’ultimo. L’art. 1526 cod. civ. prevede che «il venditore deve restituire le rate riscosse ...», aggiungendo nel successivo secondo comma che «qualora si sia convenuto che le rate pagate restino acquisite al venditore a titolo di indennità, il giudice, secondo le circostanze, può ridurre l’indennità convenuta». Ciò significa che l’operazione di restituzione delle rate già pagate dal cessionario si verifica solo qualora le parti non abbiano previsto di mantenere le stesse acquisite dal soggetto cedente a titolo di indennità per il mancato buon fine del relativo contratto di vendita. L’eventuale restituzione delle rate già percepite non rileva ai fini IVA, perché non sì tratta né di cessione, né di prestazione di servizi.’[4]

Dal punto di vista puramente contabile, ove tale operazione si realizzasse nello stesso anno in cui è avvenuta la cessione del bene e quindi la stipula del contratto di vendita con riserva di proprietà, essa sarebbe registrata in un conto del tipo “Rettifiche di ricavi”.

Oltrepassato l’esercizio in cui c’è stata la cessione, la restituzione di tali rate sarà contabilizzata come “Sopravvenienza passiva”.

Di norma, però, le rate incassate sono trattenute.

Per quanto concerne l’uso del bene, il soggetto cedente è legittimato a chiedere alla controparte una sorta di remunerazione, il cui ammontare sarà proporzionato all’intervallo di tempo trascorso dalla cessione del bene sino alla restituzione dello stesso. Per quanto riguarda l’aspetto tributario, tale compenso rappresenta una prestazione di servizi ai sensi dell’art. 3 del D.P.R. 633/1972 e genera un ricavo di competenza dell’esercizio in cui la prestazione di servizi si ritiene ultimata, come disciplinato dall’art. 109 TUIR. L’eventuale indennizzo per il risarcimento del danno subito dal venditore si identifica, nel nostro caso, con il mancato trasferimento “effettivo” del bene, poiché l’operazione di cessione con riserva di proprietà non è andata a buon fine. Rappresenta dunque una sopravvenienza attiva ai sensi dell’art. 88 TUIR; la stessa non concorre alla formazione della base imponibile IVA, come prevede l’art. 15 del D.P.R. 633/1972.[5]

In definitiva, il conteggio che verrà fatto, o meglio quello che dovrebbe essere fatto in sede di risoluzione di un contratto di vendita con riservato dominio, sarà semplicemente quello qui indicato. Non risponde invero alla lettera alle previsioni normative, ma determina esattamente le legittime aspettative delle parti. Si valuterà il bene al momento della restituzione e si raffronterà questo valore con l’importo delle rate ancora da pagare, senza interessi. La differenza sarà da corrispondere da una parte all’altra, secondo il segno algebrico. La soluzione pare semplicistica, ma in effetti tiene conto di tutto. Per quanto riguarda gli interessi, se ne potrà eventualmente tenere conto ove vi fossero dei tassi non di mercato. In materia non ci sono principi contabili nazionali e internazionali che considerino la fattispecie oggetto di analisi: essi trattano solo della fattispecie di vendita a rate, considerando discriminante per quest’ultima la presenza o meno di sicurezza nell’adempimento, come se tale aspetto fosse determinabile a priori.

Esempio

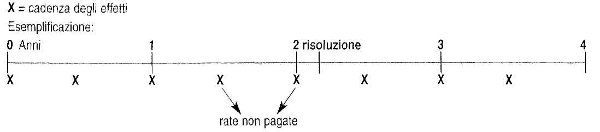

Dopo avere inquadrato la fattispecie sotto l’aspetto giuridico, può risultare interessante un’esemplificazione numerica. Questi i dati:

- bene venduto con patto di riservato dominio a € 20.000,00 + IVA 20% (€ 4,000,00);

- IVA pagata subito € 4.000,00;

- pagamento in 4 anni a rate semestrali anticipate;

- interessi di dilazione € 1.019,92;

- tasso di interesse relativo alla dilazione del pagamento pari a 2,25% annuo;[6]

- emissione di n. 8 effetti da € 2.627,49 ciascuno;

- per motivi di semplicità, si considerano gli interessi di sconto uguali a quelli di dilazione, ipotizzando anche che la presentazione degli effetti presso un istituto di credito avvenga nello stesso giorno dell’operazione di vendita;

- risoluzione all’inizio del terzo anno dalla fatturazione dell’operazione (a tale data sono stati pagati n. 3 effetti);

- al momento della risoluzione, valore corrente del bene stimato a € 13.000,00;

- ammortamento annuo del bene pari a 15%.

Piano di ammortamento finanziario[7]

|

N. |

Effetto |

Quota interessi |

Quota capitale |

Debito residuo |

|

0 |

0,00 |

0,00 |

0,00 |

20.000,00 |

|

1 |

2.627.49 |

223,75 |

2,403,74 |

17.596,26 |

|

2 |

2.627.49 |

196,86 |

2.430.63 |

15.165,63 |

|

3 |

2.627,49 |

169.66 |

2.457,83 |

12.707,80 |

|

4 |

2.627,49 |

142,17 |

2.485,32 |

10,222,48 |

|

5 |

2.627.49 ‘ |

114,36 |

2,513,13 |

7.709.35 |

|

6 |

2.627,49 |

86,24 |

2.541,25 |

5.168,10 |

|

7 |

2.627.49 |

57,81 |

2.569,68 |

2.598,42 |

|

8 |

2,627,49 |

29,07 |

2.598.42 |

0,00 |

|

21.019,92 |

1.019,92 |

Scritture contabili dell’operazione di vendita con riserva di proprietà

Dal lato dell’acquirente

1. Al momento dell’acquisto:

|

Macchinario |

20.000,00 |

|

|

IVA a credito |

4.000,00 |

|

|

Interessi passivi |

1.019,92 |

|

|

Fornitori |

25.019,92 |

2. Pagamento dell’IVA:

|

Fornitori |

4.000,00 |

|

|

Banca |

4.000,00 |

3. Rilevazione effetti passivi:

|

Fornitori |

21.019,92 |

|

|

Effetti passivi |

21.019,92 |

4. Risconto a fine anno (e così per ogni anno, ovviamente per importi diversi):

|

Risconti attivi |

599,31 |

|

|

Interessi passivi |

599,31[8] |

Dal lato del venditore

1. Al momento della vendita:

|

Clienti |

25.019,92 |

|

|

Prodotti finiti c/vendite |

20.000,00 |

|

|

IVA a debito |

4.000,00 |

|

|

Interessi attivi |

1.019,92 |

2. Incasso IVA:

|

Banca |

4.000,00 |

|

|

Clienti |

4.000,00 |

3. Emissione degli effetti:

|

Effetti attivi |

21.019,92 |

|

|

Clienti |

21.019,92 |

4. Sconto degli effetti presso l’istituto di credito:

|

Banca c/c |

20.000,00 |

|

|

Interessi passivi |

1.019,92 |

|

|

Effetti attivi |

21.019,92 |

5. Risconto interessi di dilazione (alla fine del 1° anno e cosi per ogni anno per importi diversi):

|

Interessi attivi |

599,31 |

|

|

Risconti passivi |

599,31[9] |

6. Risconto interessi passivi relativi all’operazione di sconto (così per ogni anno, per importi diversi):

|

Risconti attivi |

599,31 |

|

|

Interessi passivi |

599,31 |

Scritture contabili della risoluzione del contratto di vendita con riserva di proprietà

Il bene è valutato in € 13.000,00 al momento della risoluzione del contratto; restano da pagare n. 5 effetti da € 2.627,49 l’uno, pari complessivamente a € 13.137,45, compresi gli interessi. Senza interessi il debito residuo, risultante dal piano d’ammortamento predisposto per l’operazione di vendita rateale con riservato dominio, ammonta a € 12.707,80. Residua così una differenza di € 292,20 a favore del venditore. [10]Queste allora le scritture:

Dal lato del venditore

1. Emissione di una nota di accredito per un importo corrispondente al valore stimato del bene al momento della restituzione:

|

Resi su vendite |

13.000,00 |

|

|

IVA a credito |

2.600,00 |

|

|

Clienti |

15.600,00 |

2. Il venditore farà fronte al totale degli effetti rimasti insoluti (n. 5 effetti da € 2.627,49 l’uno):

|

Clienti |

12.707,80[11] |

|

|

Interessi passivi |

429,65[12] |

|

|

Effetti passivi |

13.137,45 |

3. Il cliente deve pagare l’IVA:

|

Clienti |

2.600,00 |

|

|

Banca |

2.600,00 |

4. A fine anno risconto interessi passivi:

|

Risconti attivi |

86,88 |

|

|

Interessi passivi |

86,88[13] |

5. A fine anno risconto interessi di sconto:

|

Risconti attivi |

86,88 |

|

|

Interessi passivi |

86,88 |

6. Rilevazione della sopravvenienza attiva del venditore sorta per differenza tra il valore stimato del bene e il debito residuo del compratore (con questa scrittura la voce “clienti” si chiude):

|

Clienti |

292,20 |

|

|

Sopravvenienza attiva |

292,20 |

Dal lato dell’acquirente

1. Il macchinario viene ammortizzato a quote annue costanti pari al 15%; due sono gli esercizi nei quali il soggetto acquirente ha fruito del bene strumentale:

- per il primo esercizio

|

Ammortamento |

1.500,00 |

|

|

F.do amm.to macchinari |

1.500,00 |

- per il secondo esercizio

|

Ammortamento |

3.000,00 |

|

|

F.do amm.to macchinari |

3.000,00 |

2. Ricezione nota di accredito del venditore:

|

Fornitori |

15.600,00 |

|

|

Macchinari |

13.000,00 |

|

|

IVA a debito |

2.600,00 |

3. Incasso dell’IVA risultante dalla nota di accredito:

|

Banca |

2.600,00 |

|

|

Fornitori |

2.600,00 |

4. Al momento risolutivo il bene è iscritto in bilancio a un valore netto di € 15.500,00 (20.000,00 all’attivo e un fondo al passivo di 4.500,00). A tale data il bene viene valutato € 13.000,00. Si rileva innanzi tutto la minusvalenza:

|

Minusvalenza |

2.500,00 |

|

|

F.do amm.to macchinari |

4.500,00 |

|

|

Macchinari |

7.000,00 |

5. Alla data della risoluzione sono stati pagati n. 3 effetti da € 2.627,49, pari a € 7.882,47; il debito residuo ammonta a € 13.137,45. Chiusura del conto “Effetti passivi” in contropartita al conto “Fornitori” per tale importo, scorporando gli interessi passivi relativi:

|

Effetti passivi |

13.137,45 |

|

|

Fornitori |

12.707,80 |

|

|

Risconti attivi |

429,65 |

6. Rilevazione della sopravvenienza passiva sorta dalla restituzione del bene:

|

Sopravvenienza passiva |

292,20 |

|

|

Fornitori |

292,20 |

[1] C. Camardi, ‘Vendita e contratti traslativi, 1999, pag. 55 e seg.

[2] P. Bonazza, Bollettino tributario n. 14/1993, pag. 1123 e segg.

[3] Sia consentito rinviare a G. Rebecca, “La vendita con riserva di proprietà - Aspetti tributari”, in Consulenza, n. 26/1997, pag. 2421 e segg.

[4] P. Merlo, “L’IVA nell’ipotesi della vendita con riserva di proprietà”, in Il Fisco n. 37/1998, pag. 12059 e segg.

[5] L’esclusione del risarcimento danni dal computo della base imponibile IVA è stata più volte affermata anche dalla stessa Amministrazione finanziaria, secondo la quale tale corrispettivo, così come le penalità e gli interessi monitori per ritardato pagamento costituiscono una semplice corresponsione di denaro e non rappresentano il corrispettivo per una prestazione di servizi o di una cessione di beni. A tale proposito sì veda: ris. min. n. 527985 del 1° marzo 1973, ris. min. ri. 505285 dell’I 1 febbraio 1974 e successive.

[6] “Il tasso è riferito alla legge agevolativa che va sotto il nome di “legge Sabatini”; il tasso agevolato del 2,25% è del settembre 2003. Si veda il prospetto allegato.

[7] Predisposizione di un piano di ammortamento secondo il modello applicato nel leasing di beni strumentali; nell’applicazione di quest’ultimo al contratto di vendita con riservato dominio, non sembrano esservi problemi di natura finanziaria, dal momento che entrambe le operazioni sono accomunate dalla rateizzazione del prezzo di acquisto.

[8] Risultante da 1.019,92 - (223,75 + 196,86) = 599,31.

[9] Si veda la nota precedente

[10] Tale differenza non può configurarsi come cessione di beni o prestazione di servizi, ma ha natura risarcitoria; quindi non è assoggettata a IVA, come prevede l’art. 15 del D.P.R. 633/1972.

[11] 12.707,80 euro è il debito residuo in conto capitale dopo il pagamento della terza rata.

[12] Sommatoria degli interessi escluse le prime tre rate pagate dal soggetto acquirente.

[13] Risultante dalla somma di € 57,81 + € 29,07.